Соцстрах нарахування. Облік розрахунків по соціальному страхуванню і забезпеченню

- Розрахунки по соціальному страхуванню

- Облік розрахунків по соціальному страхуванню і забезпеченню

- Терміни сплати внесків та звітність по соціальному страхуванню

- Що являють собою страхові виплати?

- Рахунок для обліку соціальних розрахунків

- Роль відрахувань до ФСС

- Організація відрахувань на соціальне страхування

- Приклад розрахунку щомісячного внеску до ФСС

- Відрахування на пенсійне забезпечення

- Приклад розрахунку пенсійних внесків

- Нарахування зі понадлімітної суми доходу

- Медичне забезпечення громадян

- Застосування знижених тарифів

- Контроль розрахунків по ФСС, ПФ і ФФОМС

Будь-який роботодавець, будь то фірма або індивідуальний підприємець , При наявності співробітників зобов'язаний не тільки повинен виплачувати їм заробітну плату, а й здійснювати комплекс додаткових витрат, пов'язаних з обов'язковими розрахунками по соціальним страхуванням і забезпечення працівників. Про облік таких витрат і піде мова в даній статті.

Соціальне страхування в Гібралтарі пов'язано з доходами. Якщо ви є співробітником, ваш статус соціального страхування зміниться з доходів, одержуваних від пенсіонера. Ви не будете платити ніяких внесків з 60-го дня народження, але ваш роботодавець буде продовжувати виплачувати внесок роботодавця.

Якщо ви працюєте за наймом, ви будете продовжувати виплачувати внески, поки не досягнете пенсійного віку . Це 60 років для жінок і 65 років для чоловіків. Не обов'язково продовжувати виплачувати внески по соціальному страхуванню, якщо ви не перебуваєте в страховій зайнятості. Однак за певних обставин було б корисно продовжувати виплачувати добровільні внески. Вам слід звернутися в Секцію по внесках в Управління з податку на прибуток для отримання додаткових рекомендацій.

Розрахунки по соціальному страхуванню

До складу витрат по обов'язковому страхуванню співробітників включаються відрахування до Пенсійного фонду, Фонд соціального страхування й у Фонд соціального страхування. З назви даних інстанцій в общем-то зрозуміло, що відрахування в ПФР впливають на майбутню пенсію працівника, медичні внески фінансують обов'язкові програми ОМС, а внески до ФСС дають можливість працівникові за трудовим договором претендувати на оплату періоду хвороби або, припустимо, відпустки у зв'язку з вагітністю та пологами або для догляду за дитиною за рахунок роботодавця. Ставки, за якими відраховуються внески до фондів, для більшості роботодавців прийняті на наступному рівні:

Форма заявки - добровільні внески. Якщо ви платите Соціальне страхування в своєму основному працевлаштуванні за повною ставкою, як ваші роботодавці, так і внески співробітників звільняються від вашої другої роботи. Проте, вам необхідно подати заявку на це звільнення.

В: У чому різниця між перевіркою страхування, додатковою перевіркою і обов'язковою перевіркою? Страховий чек - період оплати, який включає в себе перший день місяця, називається страховим чеком. Страхові відрахування Гарнітури. . Додаткова перевірка. Другий період оплати місяці називається додатковою перевіркою.

- внески в ПФР - 22%,

- внески в ФОМС - 5,1%,

- внески до ФСС на випадок тимчасової непрацездатності та у зв'язку з материнством - 2,9%.

Крім того, на підставі федерального закону від 24 липня 1998 № 125-ФЗ фірми та ВП-роботодавці зобов'язані робити відрахування до ФСС на обов'язкове соціальне страхування від нещасних випадків на виробництві та профзахворювань. Ставка за такими внесками коливається від 0,2% до 8,5% в залежності від конкретного здійснюваного роботодавцем виду діяльності та пов'язаних з ним класом професійного ризику . Співвідношення класу професійного ризику та страхового тарифу встановлено статтею 1 Федерального закону від 22 грудня 2005 року № 179-ФЗ. Рівень ризику і відповідна йому ставка по внесках на травматизм щорічно підтверджується роботодавцями в ФСС на підставі найбільш дохідного за підсумками минулого року виду діяльності.

Відрахування з цієї зарплати включають. Обов'язкова перевірка. Третій період оплати місяці називається обов'язковою перевіркою. Питання: Як третій платіж за місяць впливає на чисту зарплату? Відповідь: В залежності від ваших нормальних відрахувань із зарплати для першої і другої перевірок ви можете побачити різницю в сумі вашого утримання федерального податку, тим самим збільшуючи або зменшуючи розмір чистого оплати. Оскільки немає страховки і ніяких додаткових відрахувань, як правило, обов'язкова перевірка мережі трохи вище.

Примітка. Співробітники, які мають страхові внески за попередні періоди оплати, можуть понести додатковий втрат по факультативної або обов'язковій перевірці. Це порівняння гарантує, що ви перевіряєте виплати з однаковими відрахуваннями і бачите різницю в розрахунках по податках, оскільки дострокові відрахування для страхування будуть однаковими. Іншими словами, не порівнюйте другий період оплати місяці з першим.

Всі внески нараховуються від конкретного окладу, який розрахований співробітнику за підсумками місяця.

Облік розрахунків по соціальному страхуванню і забезпеченню

Організації, які зобов'язані вести бухгалтерський облік, здійснюють облік розрахунків по соціальному страхуванню за рахунком 69 Плану рахунків. Він в свою чергу ділиться на субрахунку:

Різниця в дострокових відрахуваннях ускладнить порівняння чистих платежів. Співробітники з прямим внеском отримають оплату через прямий депозит, а остаточна оплата буде відправлена на домашню адресу. Це форма, яка відображає ваші доходи, звільнені від податків.

Спробуйте перетворити свою валову зарплату до оподатковуваного доходу за розрахунок, описаний в питанні 1 вище. Якщо раніше виникає серйозна проблема, зверніться. Що мені потрібно зробити, щоб оновити моє ім'я в Адміністрації соціального забезпечення? Якщо співробітник змінив своє ім'я, співробітник повинен повідомити про це Соціальне забезпечення до того, як ім'я запису може бути змінено. Співробітник повинен звернутися до служби соціального забезпечення та ініціювати зміну імені. Офіс заробітної плати роботодавця не може змінити записи соціального забезпечення.

- 69.1 - Розрахунки по страхових внесках, що зараховуються до ФСС,

- 69.2 - Розрахунки по страхових внесках, що зараховуються до ПФР,

- 69.3 - Розрахунки по страхових внесках, що зараховуються до ФФОМС,

- 69.11 - Розрахунки по обов'язковому соціальному страхуванню від нещасних випадків на виробництві та професійних захворювань.

Нарахування внесків відображаються по кредиту зазначених рахунків, а по дебету вони кореспондують з витратними рахунками, на яких калькулируются загальні щомісячні витрати компанії на виробництво або продаж, тобто 20,25, 26, 44. При оплаті нарахованої суми кредитове сальдо по кожному із зазначених рахунків списується через дебет того ж рахунку в кореспонденції з рахунком 51 - Розрахунковий рахунок, і таким чином заборгованість перед фондами обнуляється.

Заробітна плата, нарахована працівникам ТОВ «Альфа» в липні 2016 року, склала 100 000 рублів. У зв'язку з цим бухгалтер зробить в обліку такі проводки:

Д.20 (або 26,44 і т.д.) - К. 70 - 100 000 рублів - нарахована заробітня плата ,

Д.20 - К. 69.1 - 2900 рублів - нараховані внески по соціальному страхуванню в ФСС,

Д.20 - До 69.2 - 22 000 рублів - нараховані внески на страхову частину трудової пенсії в ПФР,

Д.20. - До 69.3 - 5100 рублів - нараховані внески в ФОМС,

Д.20. - До 69.11 - 200 рублів - нараховані внески до ФСС на травматизм.

Д.70 - К.68.1 - 13 000 рублів - утримано ПДФО із зарплати працівників,

Д.70 - к.51 - 87 000 рублів - виплачена заробітна плата працівникам,

Д. 68.1 - к.51 - 13 000 рублів - перерахований ПДФО, утриманий із заробітної плати працівників.

Д. 69.1 - к.51 - 2900 рублів - сплачені внески по соціальному страхуванню в ФСС,

Д. 69.2 - к.51 - 22 000 рублів - сплачено внески на страхову частину трудової пенсії в ПФР,

Д. 69.3 - к.51 - 5100 рублів - сплачено внески до ФОМС,

Д. 69.11 - к.51 - 200 рублів - сплачено внески до ФСС на травматизм.

Індивідуальні підприємці бухгалтерський облік не ведуть, але розрахунки по соціальному страхуванню вони здійснюють за тим же принципом - нараховуючи внески щомісяця з розбивкою за окремими платежами, що перераховуються до кожен з фондів.

Терміни сплати внесків та звітність по соціальному страхуванню

Сплата нарахованих внесків повинна здійснюватися в термін до 15 числа місяця, наступного за розрахунковим. І тут треба сказати, що такого одержувача платежів, як медичний фонд , Немає. Розпорядником по внесках в ФОМС є ПФР, тобто саме в Пенсійний фонд перераховуються і самі пенсійні відрахування, і медичні внески. Разом дві окремі платіжки на користь ПФР, і ще дві - на звичайне соцстрахування і на травматизм - в ФСС. При перерахуванні внесків важливо вказувати в призначенні платежу реєстраційний номер роботодавця, відповідно до ПФР і в ФСС. Важливий момент: компаніям дані номери за замовчуванням присвоюються протягом місяця після реєстрації, але ІП отримує їх тільки після постановки на облік в фондах в якості роботодавця. І тут потрібно розуміти, що особистий реєстраційний номер в ПФР у підприємця до цього моменту вже є - по ньому він сплачує власні фіксовані внески . Але при сплаті внесків за працівників потрібно вказувати саме той номер реєстрації в пенсійному фонді, який присвоєно йому, як ІП з співробітниками, а не власний.

Ті ж реєстраційні номери в ПФР і ФСС потрібно вказувати і при складанні звітності. Вона подається до фондів за підсумками кварталу, півріччя, 9 місяців і року, тобто показники по заробітній платі та нарахованими внесками вказуються в ній наростаючим підсумком. І для організацій, і для ІП встановлені єдині терміни надання звітності, а так само самі їх форми.

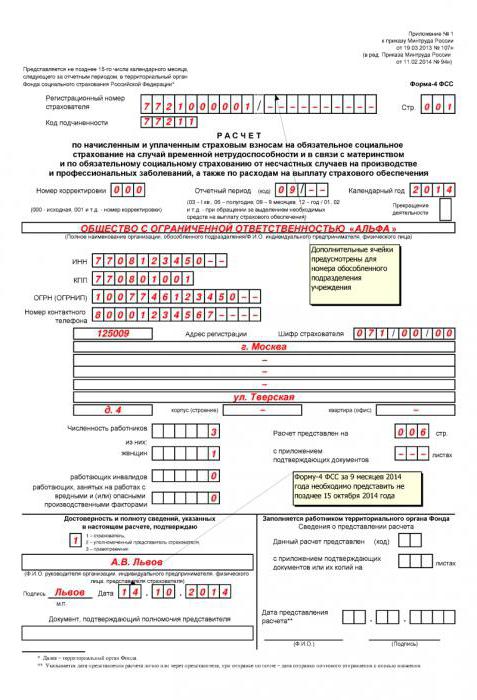

Звіт в соцстрах надається за формою 4-ФСС, затвердженої наказом ФСС Росії від 26 лютого 2015 р № 59. В паперовому вигляді він подається в термін до 20 числа місяця, наступного за закінченими кварталом. Тим, хто звітують по електронних каналах зв'язку, надається зайвих 5 днів для підготовки - вони можуть подати звіт до 25 числа місяця після закінчення кварталу.

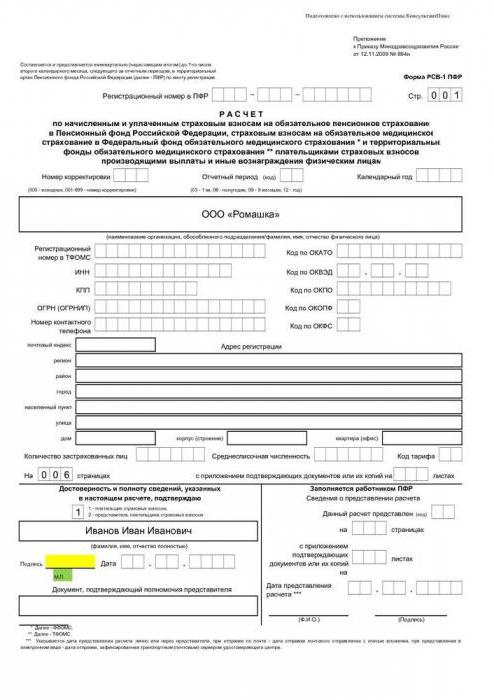

Звітність до Пенсійного фонду за формою РСВ-1 ПФР (затверджена Постановою ПФР від 16 січня 2014 р № 2п) включає дані по нарахованих і сплачених пенсійними внесками та внесків до ФОМС. Вона на папері подається до 15 числа кожного другого місяця після закінчення кварталу, тобто в термін до 15 травня, 15 серпня, 15 листопада, 15 лютого. Знову ж для подачі звітності в паперовому вигляді термін дещо скорочено. Надіслати пенсійний звіт в електронному вигляді потрібно в термін до 20 числа другого місяця, що настає за звітним кварталом.

Сучасне суспільство соціалізуватися. Ще століття тому людина могла тільки мріяти про «соцпакет». Сплата податків та інших внесків не віщувала ніяких вигод для простого робочого народу. З роками все змінилося. Звичайно, зараз система далеко не ідеальна, але вона існує. У зв'язку з чим кожен офіційно працевлаштований громадянин накопичує частина коштів в федеральних фондах. Місія обчислення і переказу коштів, як і саме соціальне фінансування, покладені на плечі роботодавця. Облік розрахунків по соціальному страхуванню і забезпеченню - одна з найбільш об'ємних операцій. Розглянемо її докладніше.

Що являють собою страхові виплати?

У відповідність до законодавства РФ створено три спеціалізованих федеральних позабюджетних фонду по соціальному обслуговуванню громадян: соціальне страхування, медичне обслуговування і пенсійне забезпечення (ФСС, ФОМС ОМС і ПФ відповідно). У кожен з фондів юридична особа за своїх працівників перераховує певну суму.

при настанні страхового випадку відповідний фонд здійснює виплати фізичній особі, яка має певний страховий стаж. Отримання коштів також відбувається через бухгалтерію роботодавця.

Рахунок для обліку соціальних розрахунків

Облік розрахунків по соціальному страхуванню і забезпеченню виробляється з використанням рахунку 69. Він має активно-пасивну структуру. За внесками в кожен з відкривають субрахунки:

- 69/01 «Розрахунки з ФСС»;

- 69/02 «Розрахунки з ПФ»;

- 69/03 «Розрахунки з ФОМС».

здійснювати соціальні відрахування за працівника - зобов'язання підприємства. В такому випадку рахунок «Розрахунки по соціальному страхуванню і забезпечення» - актив або пасив балансу? Найчастіше дані відображаються тільки в пасиві, але не виключено і відображення в активі, адже рахунок активно-пасивний і кінцеве сальдо можуть утворитися в будь-який з частин рахунку.

Збільшення сум за внесками до ФСС, ФОМС і ПФ, а також їх нарахування показують в кредиті рахунку 69. У частині витрат величину вказують в рахунках витрат на матеріальне забезпечення співробітників, т. е. в дебет тих самих рахунків, на яких відображають суму заробітної плати. Для працівників основного виробництва буде використаний дебет 20, для адміністративних - дебет 26. Торгові підприємства списують суми відрахувань на 44 рахунок.

При оплаті сум по соціальному забезпеченню працівників рахунок 69 дебетується, тим самим в бухгалтерському обліку відображається процес виконання зобов'язань підприємством.

Роль відрахувань до ФСС

Фонд соціального страхування - другий за величиною в Росії. Тут накопичуються суми, що перераховуються платниками податків всієї країни. Частина коштів фінансується за рахунок держави. Куди прямують гроші з цього фонду? Завдяки ФСС, фізична особа може отримати компенсацію у випадках втрати доходу у зв'язку з непрацездатним станом:

- хворобою;

- вагітністю та пологами;

- доглядом за хворіють родичем;

- виробничою травмою.

Кошти також використовуються самим фондом для розвитку соціальної сфери і забезпечення фінансової стійкості ФСС.

Організація відрахувань на соціальне страхування

Після починається облік розрахунків по соціальному страхуванню і забезпеченню. Сума, яку роботодавець виплачує працівникові щомісяця у вигляді доходу за виконання трудових обов'язків , Є податковою базою для обчислення внеску в страхові фонди . Для організацій, які застосовують загальні тарифи, в 2016 році ставка ФСС становить 2.9%. Визначено і лімітна сума річних доходів, з якої податок не нараховується. на поточний рік вона дорівнює 718 тис. р.

Роботодавець зобов'язаний самостійно вирахувати суму страхового внеску , А також перерахувати її до 15 числа, наступного за звітним місяцем. Кожен квартал юридична особа надає звіт до ФСС, який містить інформацію про нараховані та виплачені засобах, пов'язаних із соціальним страхуванням. Форма звіту 4-ФСС надається до уповноваженого органу не пізніше 20 числа, наступного за звітним кварталом місяця. Якщо документи надаються в електронному вигляді, останній день здачі значиться 25-м числом. Необхідність надати звіт заздалегідь може виникнути в разі отримання компенсації від фонду за виплачені в надлишку кошти.

Приклад розрахунку щомісячного внеску до ФСС

Облік розрахунків по соціальному страхуванню і забезпеченню проводиться після нарахування заробітної плати. Припустимо, гіпотетичний працівник Х є співробітником основного цеху з виробництва шоколаду. Йому була нарахована заробітна плата в розмірі 22 тис. Р. Необхідно визначити суму внеску до ФСС, яку роботодавець зобов'язаний заплатити за свого співробітника. Бухгалтер дотримується нехитрої послідовності:

- Зробити розрахунок суми до нарахування: 18 000 × 2.9% = 522 р.

- Нарахувати внесок до ФСС: Дт 20 Кт 69.01 на 522 рубля.

- Перерахувати кошти до ФСС: Дт 69.01 Кт 51 на 522 рубля.

На цьому підприємство виконало зобов'язання перед фондом соціального страхування за минулий місяць.

Відрахування на пенсійне забезпечення

Працівник всю свою молодість і доросле життя людина цілком обгрунтовано заслуговує безбідну старість. здійснює свою діяльність для того, щоб громадянин «накопичив» за трудовий стаж частина належної йому в старості пенсії. Як і внески до ФСС, розрахунки по соціальному страхуванню і забезпеченню в частині пенсійних відрахувань повністю здійснює роботодавець.

У 2016 році ставка внеску в ПФ за загальним тарифом становить 22% з доходу працівника. Гранична річна величина заробітку, з якого нараховуються виплати, становить 796 тис. Р. На суму, що перевищує цей розмір, нараховується 10%, які також повинні бути перераховані в ПФ.

Крім самостійного розрахунку та нарахування платежу в Пенсійний фонд , Роботодавець також зобов'язаний надавати такі види звітності у встановлені законодавством терміни:

- форму СЗВ-М про особисті дані офіційно працевлаштованих працівників (П.І.Б., номер СНІЛС ) - щомісяця і не пізніше 10 числа;

- форму РСВ-1 - за кожен квартал не пізніше 15 числа другого за звітним місяця при складанні на паперових носіях і до 20 числа в електронному вигляді.

Звіт РСВ-1 містить детальну інформацію про виплачені і донараховані суми, тарифах, за якими здійснюються розрахунки, а також дані страхувальника. форма є обов'язковим документом для всіх типів організацій (в тому числі ССО, ОСНО і ЕНВД).

Приклад розрахунку пенсійних внесків

Відрахування в ПФ потрапляють під облік розрахунків по соціальному страхуванню і забезпеченню. Проводки складаються після нарахування заробітної плати. Наприклад, оплата праці бухгалтера торгового підприємства дорівнює 16 тис. Р. Внесок до ПФ за загальним тарифом в цьому випадку складе: 16000 × 0.22 = 3520 рублів.

Складається проводка: Дт 44 Кт 69.02 на 3520 р. Перерахування коштів до ПФ супроводжується записом: Дт 69.02 Кт 51.

Нарахування зі понадлімітної суми доходу

Тепер зробимо розрахунок внеску в ПФ співробітнику з заробітком, що перевищує 796 тис. Р. на рік. Зам. начальника отримує фіксований дохід за договором в 70 тис. рублів щомісячно. Скільки потрібно буде заплатити в ПФ за цього співробітника? Зробимо розрахунок:

- 796 000 ÷ 12 = 66 333 р. - лімітна сума заробітної плати на місяць для розрахунків за ставкою 22%;

- 66 333 × 0,22 = 14 593 р. - сума пенсійніх відрахувань з максимально допустимого зарплати;

- 70 000 - 66 333 = 3667 р. - сума перевіщення максимального доходу;

- 3667 × 0,1 = 367 р. - внесок з понадлімітного доходу за ставкою 10%;

- 14 593 + 367 = 14 960 р. - Загальна сума внеску в ПФ за місяць.

Для цієї ж величини заробітку ФСС буде призначений тільки з суми, що не перевищує 718 тис. Р. в рік (59 833 в місяць). З величини перевищення ставка по соціальному страхуванню, на відміну від ПФ, дорівнює 0%

Медичне забезпечення громадян

Останнім соціальним платежем в федеральний фонд є медична страховка. Її наявність дозволяє громадянину безкоштовно отримувати кваліфіковану медичну допомогу . Відрахування в ФФОМС проводяться щомісячно, з усієї суми доходу, т. Е. Оподатковуваний ліміт для даного виду відрахувань не передбачений. В загальному порядку тариф по медичному страхуванню становить 5.1%. Дані про перерахування вказуються в звітності РСВ-1, яка здається в ПФ.

Визначимо розмір відрахувань до ФФОМС і інші соціальні фонди на прикладі: заробітна плата співробітника основного виробництва склала 36 тис. рублів. Провести розрахунки по соціальному страхуванню і забезпеченню. Проведення будуть виконані так:

- 36000 × 2.9% = 1 044 р. Дт 20 Кт 69.01 - нарахований внесок до ФСС.

- 36000 × 22% = 7920 р. Дт 20 Кт 69.02 - нарахований внесок в ПФ.

- 36000 × 5.1% = тисячу вісімсот тридцять шість р. Дт 20 Кт 69.03 - нарахований внесок в ФФОМС.

Перерахування коштів до відповідних фондів підтвердиться записами: Дт 69.01, 69.02, 69.03 Кт 51.

Застосування знижених тарифів

На зменшення ставок по платежах до соціальних фондів в 2016 році можуть розраховувати деякі підприємства. Умови, обов'язкові до дотримання, наведені в НК РФ. У таблиці вказані юридичні особи та пільгові ставки за соціальними платежами, які можуть бути застосовані.

Знижені тарифи на 2016 рік

Тип юридичної особи (Умови)

учасники СЕЗ р Крим та м.Севастополь

резиденти техніко-впроваджувальної СЕЗ

резиденти вільного порталу г. Владивосток

Організації, які мають угоду з ОЕЗ про ТВД або туристської діяльності

Господарські товариства, утворені науковими бюджетними установами

Компанії з розробки та реалізації програм для ЕОМ, БД

Аптеки та фармацевти-ІП за ЕНВД

ІП «за патентом»

Компанії-учасники «Сколково»

Рік від року відбувається реформування і вдосконалення розрахунків із соціального страхування та забезпечення. Створюється більшу кількість пільг для роботодавців, щоб стимулювати їх сумлінно виплачувати «соціалку».

Контроль розрахунків по ФСС, ПФ і ФФОМС

Як і перевірка будь-яких інших даних, аудит розрахунків по соціальному страхуванню і забезпеченню є невід'ємною частиною організації бухгалтерського обліку . Головною метою, яку переслідує звірка показників з фактичними значеннями за соціальними платежами в федеральні фонди , Вважається встановлення факту вірності розрахунків бази для обчислень, самих сум соціальних внесків , Відображення в бухгалтерських регістрах і складання звітних документів.

Аудитор, повіряти розрахунки по соціальному страхуванню, повинен звернути увагу на вірність:

- обчислення заробітної плати;

- застосування;

- нарахування допомоги за рахунок коштів федеральних соціальних фондів;

- записів бухгалтерського обліку, що підтверджують факт нарахування і перерахування страхових внесків;

- даних головної книги і графи «Розрахунки по соціальному страхуванню і забезпечення» в балансі за рахунком 69;

- складання звітних документів по соціальному страхуванню і своєчасності їх надання до відповідних органів.

Розрахунок, нарахування і використання коштів страхування громадян складається на підставі достовірних даних про суму заробітку і при наявності обґрунтованих причин на застосування зменшених тарифів, нульових ставок або повної відсутності перерахувань. В встановлених законом випадках підприємство завжди може розраховувати на відшкодування надміру сплачених до фондів коштів. Сутність розрахунків по соціальному страхуванню і забезпеченню - захистити населення країни і надати підтримку в найнеобхідніших життєвих ситуаціях , При цьому не навантажуючи непосильними витратами підприємницький сегмент.

Читайте також...

В: У чому різниця між перевіркою страхування, додатковою перевіркою і обов'язковою перевіркою?Питання: Як третій платіж за місяць впливає на чисту зарплату?

Що мені потрібно зробити, щоб оновити моє ім'я в Адміністрації соціального забезпечення?

Що являють собою страхові виплати?

В такому випадку рахунок «Розрахунки по соціальному страхуванню і забезпечення» - актив або пасив балансу?

Куди прямують гроші з цього фонду?

Скільки потрібно буде заплатити в ПФ за цього співробітника?